Das Konzept flexibel genutzter Arbeitsbereiche hat in den vergangenen Jahren immer größere Beachtung erlangt – doch der wirklich tiefgreifende Wandel fand erst 2018 statt. Laut einer Untersuchung der CBRE ist die Gesamtfläche flexibel genutzter Arbeitsbereiche im letzten Jahr allein in Manhattan von 9,4 Mio. (2017) auf 13,5 Mio. Quadratmeter angestiegen.

Vor allem Unternehmen beginnen, sich die Vorteile flexibler Arbeitsbereiche zunutze zu machen. Woran liegt das? Konzerne suchen bereits seit Jahrzehnten nach Möglichkeiten, ihre Immobilienkosten variabel zu halten, um sich möglichst kurzfristig an Konjunkturschwankungen anpassen zu können – so, wie es auch Herstellungs-, Forschungs- und Vertriebsabteilungen tun. Und das ergibt Sinn. Flexible Arbeitsbereiche erlauben es, Immobilien als bewegliche Vermögensgegenstände zu nutzen, anstatt sie nur als fixe Anlageobjekte zu betrachten. Mit beweglichen Immobilien kann man selbst entscheiden, welche anfänglichen Kapitalinvestitionen in die Räumlichkeiten fließen sollen und welche Kontraktions- und Erweiterungsrechte man für geschäftliche Anforderungen einsetzt.

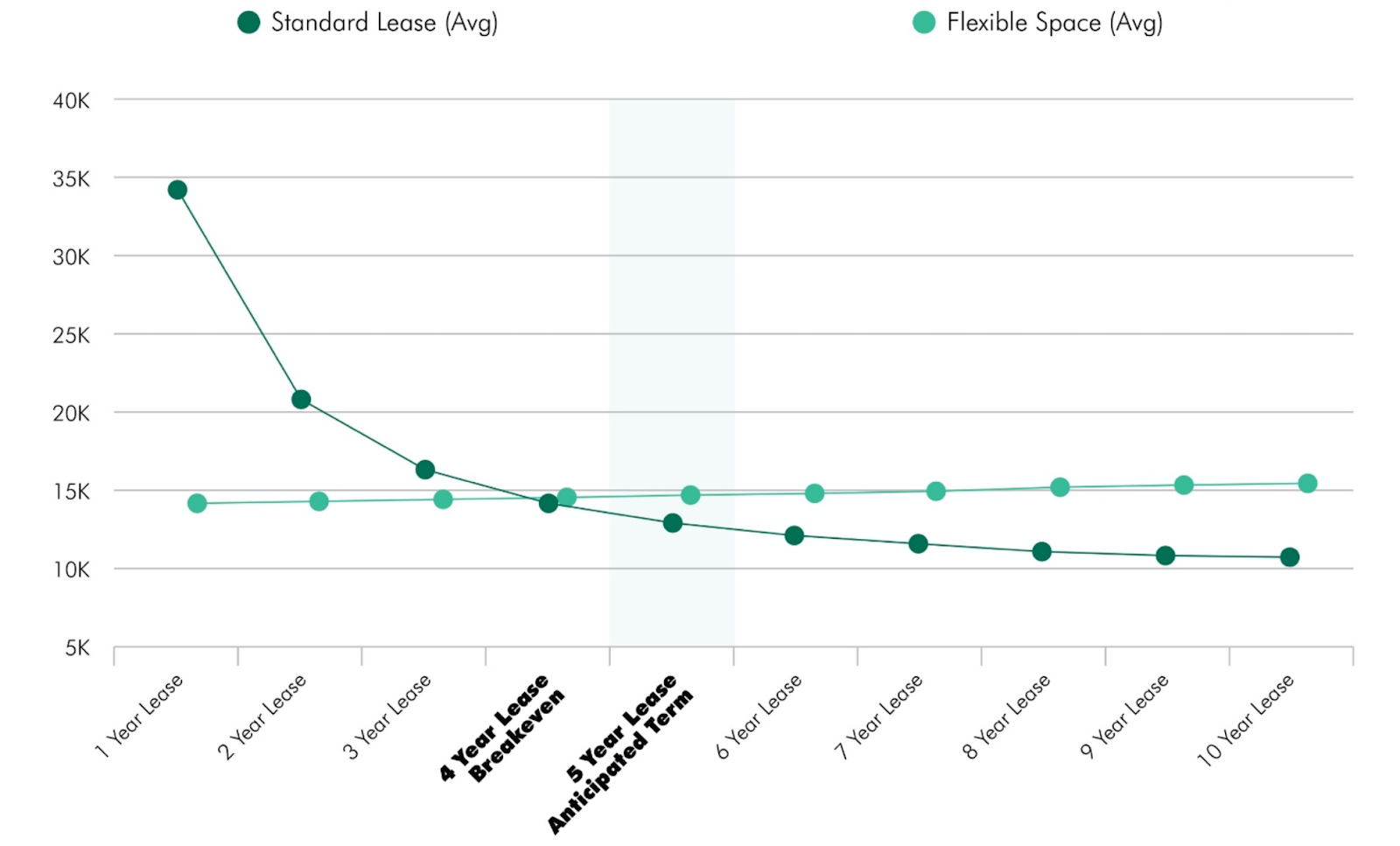

Blicken wir auf die finanziellen Entscheidungen, die Unternehmen treffen, wenn sie sich zwischen einem traditionellen Mietvertrag oder einem beweglichen Arbeitsbereich entscheiden müssen.

Bewegliche Immobilien 1.0: Traditionen überdenken

Wann ist ein flexibler Arbeitsbereich sinnvoller als ein traditioneller Mietvertrag? Die überwiegende Mehrheit der Entscheidungsträger in Unternehmen betrachten Immobilien als eine Art Kapitalinvestition.

Die dunkelgrüne Linie stellt die Kosten dar, die mit der Zeit im Rahmen eines Standard-Mietvertrags entstehen. Aufgrund der enormen Vorabausgaben für Renovierung und Einrichtung des Gebäudes sind die anfänglichen Kosten sehr hoch. Diese Kosten verteilen sich im Laufe der Zeit – und das natürlich umso mehr, je länger der Bereich genutzt wird. Dies wiederum bietet einen Anreiz dafür, traditionelle Mietverträge auf Langzeitbasis abzuschließen.

Die hellgrüne Linie stellt die Kosten dar, die pro Jahr im Rahmen eines flexiblen Mietvertrags entstehen, in dem die Kosten für Gebäude und Betrieb in den Gesamtkosten enthalten sind. Diese bleibt über die Jahre hinweg verhältnismäßig flach. Um das vierte Jahr herum überschneiden sich die beiden Linien und ein flexibler Arbeitsbereich wird im Vergleich teurer.

Die Kristallkugel-Challenge

Das Problem an diesem Modell ist die Annahme, man könne die Zukunft vorhersagen – außerdem wird von einer konstanten Mitarbeiterzahl ausgegangen.

Solche Dinge lassen sich aber natürlich unmöglich voraussagen. An dieser Stelle berichten unsere CBRE-Kunden, dass sie bezüglich der allgemeinen Richtung ihrer Unternehmen zwar zuversichtlich sind, aufgrund von unvorhersehbaren Faktoren wie branchenbezogenen Marktschwankungen oder dem Einfluss von Technologie jedoch Abweichungen zwischen 10 und 25 Prozent eintreten können.

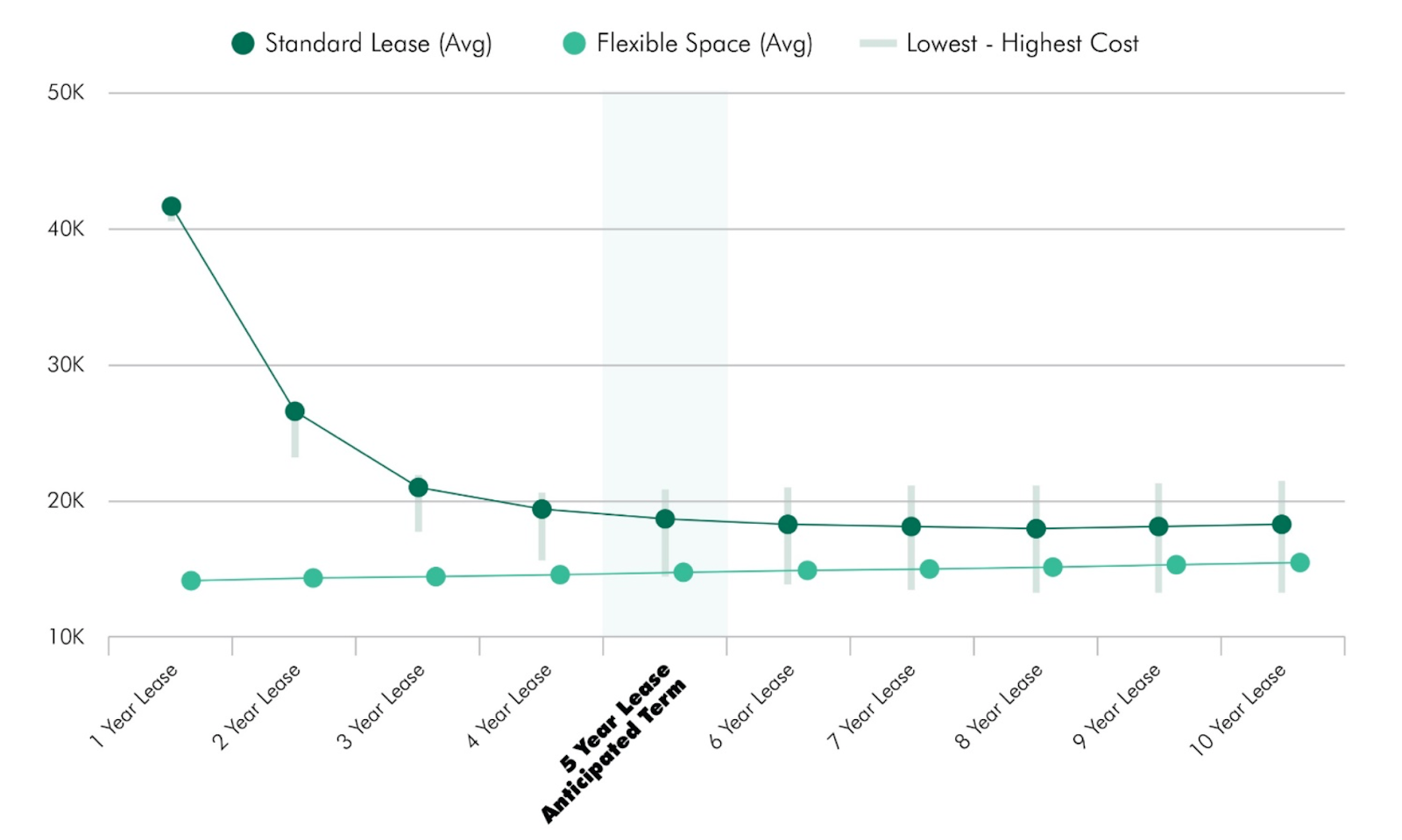

Lässt man diese Unsicherheiten und Risiken aus der realen Welt in das Modell einfließen, ändert das alles.

Bewegliche Immobilien 2.0: Der wahre Wert von Flexibilität

Wenden wir nun Erfahrungswerte aus der realen Welt auf das Finanzmodell an, um die Risiken darzustellen, denen die Unternehmen im Laufe der Zeit ausgesetzt sind.

Anstatt anzunehmen, dass die Mitarbeiterzahl konstant bei 100 bleibt oder ein gleichmäßiger Anstieg erfolgt, geht dieses Modell von einem realistischeren Verlauf aus; die Anzahl könnte innerhalb von fünf Jahren auf 150 ansteigen oder aber auf 70 sinken.

Dieses Beispiel nennen wir Agil 2.0. Der Einbezug dieses Unsicherheitsfaktors macht deutlich, dass die beiden Linien (Kosten für Standardmietverträge vs. flexible Mietverträge) in Wirklichkeit gar nicht zusammenlaufen.

Wir haben herausgefunden, dass der Wert von Flexibilität größer ist als die Kosten eines flexiblen Mietvertrags. Dies zeigt, wie Unternehmen immer mehr über den Beweglichkeitsfaktor in ihrem Immobilienportfolio nachdenken. Es ist ein Bild, das langfristige Geschäftsrealitäten widerspiegelt – und nicht etwa kurzfristige, feststehende Lösungen.

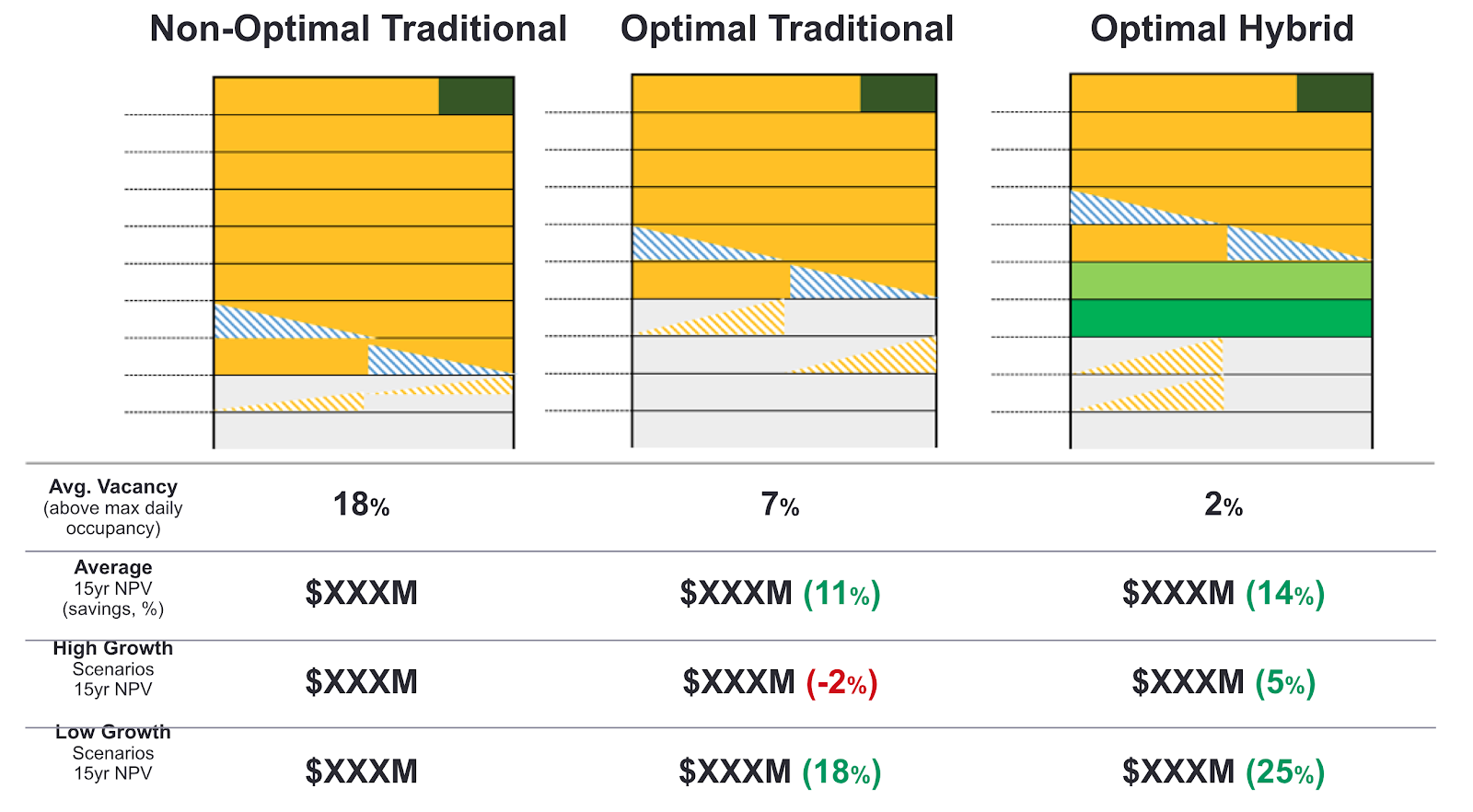

Vergleich zwischen traditionellen und flexiblen Bedingungen

Sehen wir uns nun an, wie sich dies im Rahmen traditioneller und flexibler Laufzeitmöglichkeiten darstellt:

- Nicht-optimal traditionell: In diesem Fall beträgt die durchschnittliche Leerstandsquote des Gebäudes 18 Prozent. Werfen wir einen Blick auf den gelben Block (dieses Szenario geht davon aus, dass der gemietete Arbeitsbereich eine Dachterrasse beinhaltet, die durch den dunkelgrünen Bereich ganz oben dargestellt wird). Die blau schraffierten Linien stellen Kontraktionsmöglichkeiten dar, durch die sich ein Teil der Räumlichkeiten zurückgeben ließe, während die gelb schraffierten Linien die Erweiterungsmöglichkeiten im Falle einer gewünschten Ausdehnung symbolisieren.

- Optimal traditionell: Dieses Modell bietet mehr Flexibilität. In diesem Fall ist der Arbeitsbereich kleiner und verfügt über ein wenig mehr Erweiterungsmöglichkeiten. Dadurch sinkt die durchschnittliche Leerstandsquote auf 7 Prozent, bei einem um 11 Prozent niedrigeren Kapitalwert. In diesem Szenario könnte ein schnelleres Wachstum als erwartet leichte Probleme mit sich führen. (wobei ein sehr schnelles Wachstum natürlich zu den guten Problemen zählt). Wächst man langsamer, ist der Schutz vor Abwärtsrisiken höher. Insgesamt bietet Flexibilität den höheren Mehrwert.

- Optimal hybrid: Sehen wir uns nun einen optimalen Hybrid-Mietvertrag an. Die grünen Streifen der niedrigeren Etagen innerhalb des Gebäudes repräsentieren die Arbeitsbereiche des Unternehmens sowie die traditionellen Coworking-Bereiche. Dies sind Bereiche, die derzeit zwar noch von Coworking-Mietern genutzt werden, in die man sich jedoch theoretisch ausdehnen könnte. Bei diesen Miet-Konditionen beträgt der Leerstand 2 Prozent weniger und die durchschnittlichen Kosten sinken um 14 Prozent. Und unabhängig davon, ob ein schnelles oder langsames Wachstum stattfindet, sind die tatsächlichen Kosten im Endeffekt niedriger als bei den beiden anderen Varianten.

Die Zukunft beweglicher Immobilien

Immobilien sind nicht länger das statische Gut, das sie einmal waren. Mehr und mehr Unternehmen wollen bewegliche Komponenten in ihre Portfolios aufnehmen, und wir gehen fest davon aus, dass dieser Trend steigen wird – die Daten zeigen, dass bewegliche Immobilien echte wirtschaftliche Rendite erzeugen.

Bevor du mit der Planung beginnst, solltest du dir gut überlegen, wo flexible Bereiche für dich und dein Unternehmen von Vorteil sein könnten. Wenn du die Auswirkungen möglicher Zukunftsentwicklungen mit einkalkulierst, wird deutlich, dass ein flexibler Arbeitsbereich in deinem Portfolio die beste Rendite für dein Unternehmen bietet – sowohl jetzt als auch in Zukunft.

Um mehr über bewegliche Immobilien zu erfahren, empfehlen wir dir das Webinar "Agility without compromise: secrets of agile real estate" von CBRE und WeWork.

WeWork offers companies of all sizes space solutions that help solve their biggest business challenges.

Dieser Artikel wurde von den folgenden Personen geschrieben: Beth Moore, Leiterin der Vermittlungsabteilung bei WeWork USA, Kanada und Israel, Brandon Forde, Geschäftsführer der Beratungs- und Transaktionsabteilung bei CBRE sowie Christelle Bron, geschäftsführende Gesellschafterin der Beratungs- und Transaktionsabteilung bei CBRE.